Cos'è il modello 730

Il 730 è il modello per la dichiarazione dei redditi destinato ai lavoratori dipendenti e pensionati. Il modello 730 presenta diversi vantaggi: anzitutto il contribuente non deve eseguire calcoli e poi ottiene il rimborso dell'imposta direttamente nella busta paga o nella rata di pensione; se, invece, deve versare delle somme, queste vengono trattenute dalla retribuzione o dalla pensione.

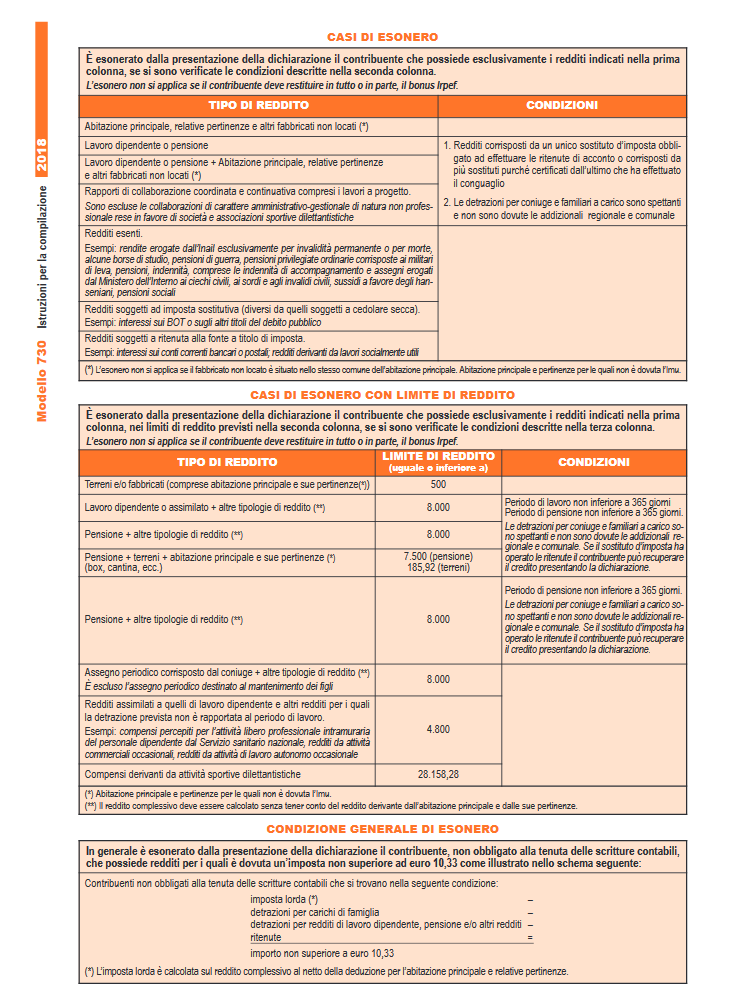

Se molto spesso si presenta il 730 perché "conviene" e si hanno spese detraibili o deducibili (dalle spese sanitarie agli interessi del mutuo o i vari bonus casa), va ricordato che gli unici contribuenti esonerati sono quelli che hanno esclusivamente redditi da abitazione principale o altri fabbricati non locati (quelli esenti imu), da lavoro dipendente e da pensione corrisposti da un unico sostituto d'imposta, redditi soggetti ad imposta sostituiva con esclusione della cedolare secca (es interessi sui Bot) o ritenuta alla fonte (interessi cui conti correnti).

Ma attenzione: la dichiarazione deve comunque essere presentata se le addizionali all'Irpef non sono state trattenute o sono state trattenute in misura inferiore a quella dovuta. Chi ad esempio nell'anno precedente ha percepito l'indennità di disoccupazione, oppure chi lavora come colf/badante, fa bene a verificare la corretta applicazione delle detrazioni applicate presentando la dichiarazione.

Anche chi al momento della presentazione non ha un sostituto d'imposta può fare il 730, in caso di credito il rimborso verrà erogato direttamente dall'Agenzia delle entrate, in caso di debito si pagherà con F24.

Tutte le spese sostenute nel 2022

che possono darti un risparmio fiscale con la dichiarazione 2023!

Tracciabilità dei pagamenti

Attenzione! Dall’anno d’imposta 2021 la detrazione degli oneri, spetta a condizione che la spesa sia sostenuta con versamento bancario o postale ovvero mediante altri sistemi di pagamento tracciabili. La disposizione non si applica alle detrazioni relative alle spese sostenute per l'acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Il contribuente dimostra l'utilizzo del pagamento «tracciabile» mediante prova cartacea della transazione con ricevuta bancomat, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA. In mancanza di tale documentazione si può ricorrere all'annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione.

Dal 2020 per chi possiede un reddito compreso tra i 120.000 e i 240.000 € le detrazioni fiscali degli oneri sono ridotte progressivamente fino ad azzerarsi al superamento dei 240.000 €. Fanno eccezione le spese sanitarie e i mutui che restano spettanti in misura piena.

Casa

Se sei in affitto

Detrazione di € 300 se il reddito complessivo non supera € 15.494 e di € 150 se il reddito complessivo è compreso tra € 15.494 e € 30.987.

Con contratto a canone concordato: detrazione di € 496 se il reddito complessivo non supera € 15.494 e di € 248 se il reddito complessivo è compreso tra € 15.494 e € 30.987.

Lavoratori dipendenti che trasferiscono la residenza nel comune di lavoro o limitrofo (per i primi 3 anni, se trasferiti ad almeno 100km e in regione diversa): detrazione di € 992 se il reddito complessivo non supera € 15.494 e di € 496 se il reddito complessivo è compreso tra € 15.494 e € 30.987.

Giovani inquilini fino a 31 anni che si trasferiscono dall’abitazione principale dei genitori: detrazione del 20% del canone fino a un massimo di 2.000 euro se il reddito complessivo non supera € 15.494.

Se sei Proprietario

Mutuo: puoi detrarre il 19% sugli interessi passivi pagati fino a un massimo di € 4.000 per l'acquisto e fino a € 2.582 per costruzione o ristrutturazione della tua abitazione principale.

Intermediari: Puoi detrarre il 19% su una spesa massima di € 1.000 se ti sei servito di un'agenzia immobiliare per l’acquisto dell’abitazione principale.

Se hai una casa che dai in locazione: conosci le agevolazioni fiscali in base al tipo di contratto e l’opzione più vantaggiosa per te tra il regime di tassazione ordinario e la cedolare secca? Siamo a tua disposizione per una consulenza personalizzata e per assisterti in tutti gli adempimenti con il nostro servizio locazioni!

Ristrutturazione-risparmio energetico-bonus mobili (rimborsato in 10 rate annuali)

Bonus Facciate: per le spese relative agli interventi finalizzati al recupero o restauro della facciata esterna degli edifici esistenti, spetta una detrazione dall’imposta lorda pari al 60% dell’intera spesa sostenuta.

Recupero edilizio: puoi detrarre il 50% delle spese sostenute per la ristrutturazione su una spesa massima di € 96.000 La detrazione può arrivare all’80% se la ristrutturazione riduce il rischio sismico.

Risparmio energetico: puoi detrarre il 65% delle spese sostenute per interventi di efficientamento energetico. La spesa massima varia in base al tipo di intervento.

Bonus mobili: puoi detrarre il 50% delle spese sostenute per acquisto di mobili e grandi elettrodomestici (classe A+ o A per i forni con etichetta energetica) fino a un massimo di € 10.000 destinati a immobile oggetto di ristrutturazione tra il 1 gennaio 2021 e il 31 dicembre 2022.

Bonus verde: puoi detrarre il 36% su una spesa massima di € 5.000 per interventi di “sistemazione a verde” di giardini o aree scoperte, recinzioni, impianti di irrigazione, pozzi e include la progettazione e manutenzione connesse alla realizzazione delle opere (rimborsato in 5 rate annuali).

Condominio: si possono detrarre anche gli interventi sulle parti comuni del condominio: 50% per la manutenzione ordinaria, fino al 75% per la riqualificazione energetica in base al miglioramento della prestazione, il 36% per il bonus verde e fino all’85% per interventi antisismici.

Detrazione del 50% sui costi d'installazione delle colonnine di ricarica per le auto elettriche, a servizio di condomini o delle singole abitazioni.

Superbonus (rimborsato in 4 rate annuali)

A fronte del sostenimento delle spese relative a taluni specifici interventi finalizzati alla riqualificazione energetica e alla adozione di misure antisismiche degli edifici (cd. interventi "trainanti") nonché ad ulteriori interventi, realizzati congiuntamente ai primi (cd. interventi "trainati"), spetta una detrazione pari al 110% della spesa sostenuta. In entrambi i casi, gli interventi devono essere realizzati sotto la supervisione di un tecnico che si occupa di redigere e trasmettere le dovute asseverazioni ed è richiesta l’apposizione del visto di conformità da parte di un intermediario abilitato, tra i quali anche il Caf CISL

Sostituzione gruppo elettrogeno di emergenza: è prevista una detrazione del 50% per le spese sostenute per la sostituzione del gruppo elettrogeno di emergenza esistente con generatori di emergenza a gas di ultima generazione.

Bonus acqua potabile: Per razionalizzare l’uso dell’acqua e ridurre il consumo di contenitori di plastica, è previsto un credito d'imposta del 50% delle spese sostenute per l'acquisto e l'installazione di sistemi di filtraggio, mineralizzazione raffreddamento e/o addizione di anidride carbonica alimentare, finalizzati al miglioramento qualitativo delle acque per il consumo umano erogate da acquedotti. Puoi risparmiare fino a 1.000 euro per ogni unità immobiliare

Spese Assicurative: detrazione del 19% per le assicurazioni contro eventi calamitosi.

Famiglia

Abbonamento al trasporto pubblico

Puoi detrarre il 19% su una spesa massima di € 250 per gli abbonamenti ai mezzi pubblici locali, regionali e interregionali.

Spese assicurative

Puoi detrarre il 19% per i premi pagati per l’assicurazione vita, infortunio, rischio non autosufficienza su un limite massino di € 530 o € 1291,14 euro in base al tipo di polizza.

Contributi previdenziali-assistenziali

Deduzione (dal 23% al 43%, in base al reddito) per i contributi versati da lavoratori autonomi, agricoli, ricongiunzione, fondo casalinghe e riscatto anni di laurea.

Se il riscatto della laurea è per un familiare a carico spetta una detrazione del 19%.

I contributi per la previdenza complementare, non dedotti in busta paga, sono deducibili fino a un massimo di € 5.164,57.

Detrazione del 50% in 5 nni per i contributi versati per il riscatto dei periodi non coperti da contribuzione (c.d. pace contributiva).

Contributi collaboratori domestici

I contributi versati per colf, badanti, babysitter ecc sono deducibili (dal 23% al 43%, in base al reddito) fino a un massimo di € 1549,37.

Adozione internazionale

Deduzione (dal 23% al 43% in base al reddito) per il 50% della spesa sostenuta.

Assegni mantenimento ex coniuge

Deduzione (dal 23% al 43% in base al reddito) dell’intero importo corrisposto all’ex coniuge.

Spese funebri

Detrazione del 19% su un importo massimo di spesa di € 1.550 riferito a ciascun decesso.

Figli

Scuola e sport

Rette asilo nido (pubblici e privati)

Puoi detrarre il 19% su un importo massimo di € 632 per figlio.

Spese di istruzione

Puoi detrarre il 19% sulle spese sostenute per la frequenza di scuole dell’infanzia, primarie e secondarie per un importo massimo di € 800 per ciascun alunno. Rientrano in questa voce, se deliberate dall'istituto scolastico in funzione della frequenza, anche le spese per gite, assicurazione, altri contributi finalizzati all'ampliamento dell'offerta formativa.

Università: puoi detrarre il 19% sulle spese per frequenza di corsi di laurea-perfezionamento sull’intero importo per le università statali e su un importo definito dal MIUR per gli istituti non statali. Detrazione del 19% anche per il canone di affitto per gli studenti fuori sede, fino a un massimo di € 2.633.

Conservatori e AFAM(Istituzioni Alta Formazione Artistica Musicale Coreutica) puoi detrarre il 19% della spesa fino a un massimo di 1000 e per per i figli di età compresa tra i 5 e 18 anni i contribuenti con reddito non superiore a 36.000 euro.

Studenti con diagnosi di DSA (disturbo specifico dell'apprendimento):

Puoi detrarre il 19% delle spese sostenute nel 2018 per l’acquisto di strumenti utili all’apprendimento, fino al completamento della scuola secondaria di secondo grado.

Erogazioni

Puoi detrarre il 19% per le erogazioni liberali in favore degli Istituti Scolastici di ogni ordine e grado, senza limite d’importo.

Attività sportive

Puoi detrarre il 19% su una spesa massima di € 210 per figlio di età compresa tra i 5 e 18 anni.

Salute

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022. Spese sanitarie

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022. Spese sanitarie

Puoi detrarre il 19% per le spese superiori a € 129,11 per farmaci, ticket, degenze ospedaliere, prestazioni specialistiche/chirurgiche, analisi, cure termali, dispositivi medici (inclusi occhiali e lenti da vista) con marchio CE.

Spese veterinarie

Puoi detrarre il 19% sulle spese comprese tra € 129,11 e € 500 sostenute per la cura di animali da compagnia. Detrazione di € 1.000 per il mantenimento dei cani guida.

In caso di disabilità

Deduzione (dal 23% al 43%, in base al reddito) per le spese mediche generiche e di assistenza specifica sostenute nell’interesse proprio o di familiari, anche se non fiscalmente a carico.

Puoi detrarre il 19% sulle spese per facilitare integrazione e autosufficienza: acquisto mezzi necessari all’accompagnamento e deambulazione, acquisto veicoli, sussidi tecnici informatici, eliminazione barriere architettoniche, accompagnamento in ambulanza, servizi di interpretariato in caso di sordità, acquisto e mantenimento cane guida per non vedenti.

Puoi detrarre il 19% sulle spese per addetti all’assistenza personale (es. badanti) in caso di non autosufficienza, su un tetto massimo di spesa di € 2.100 per i contribuenti con reddito inferiore a € 40.000. La detrazione spetta anche se la spesa è sostenuta nell’interesse di familiari non fiscalmente a carico.

Puoi detrarre il 19% su una spesa massima di € 750 per assicurazioni sulla vita a tutela di persone con grave disabilità (beneficiari).

EROGAZIONI LIBERALI

Le erogazioni a favore di Onlus, associazioni di volontariato, enti del terzo settore, partiti politici, possono essere detratte dal 26% al 35% per una spesa massima di € 30.000.

Per i versamenti alle Onlus, si può beneficiare della deduzione su un importo massimo pari al 10% del reddito.

È previsto un credito d'imposta del 65% per le erogazioni a favore di interventi su edifici e terreni pubblici, manutenzione , restauro o realizzazione di impianti sportivi pubblici (Sport Bonus), beni culturali pubblici (Art Bonus).

Documenti necessari

Per una corretta e rapida compilazione è necessario presentarsi al CAF con tutta la documentazione

DATI DEL CONTRIBUENTE

- Fotocopia codice fiscale del contribuente, del coniuge e dei familiari a carico, anche per i familiari di extracomunitari

- Dichiarazione dei redditi dell'anno precedente (730 o Redditi), compresa la Certificazione Unica, eventuali deleghe di versamento

- Modello F24

- Dati del datore di lavoro che effettuerà il conguaglio

- Fotocopia documento del dichiarante/richiedente

REDDITI DI LAVORO DIPENDENTE/PENSIONE E ASSIMILATI

- Certificazione Unica

- Certificato delle pensioni estere

- Assegni periodici percepiti dal coniuge, in base a sentenza di separazione o divorzio

- Attestazione del datore di lavoro, delle somme corrisposte a COLF o BADANTI

ALTRI REDDITI

- Corrispettivi per lottizzazione terreni o cessione di immobili avvenuti negli ultimi 5 anni

- Redditi diversi percepiti dagli eredi

TERRENI E FABBRICATI

- Visura catastale

- Atti o contratti di compravendita, donazione, divisione, successione

- Contratti di locazione Legge 431/98

- Canone da immobili affittati

- Copia F24 di versamento IMU pagati nel 2022 (con il relativo calcolo, se disponibile)

Per chi ha scelto la cedolare Secca: ricevuta della raccomandata inviata all'inquilino, copia del contratto, eventuale F24, modello SIRIA, Modello 69

ELENCO SPESE DETRAIBILI O DEDUCIBILI

TRACCIABILITA’ DEI PAGAMENTI: ricevuta bancomat/carte di credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA. In mancanza di tale documentazione si può ricorrere all'annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.Fanno eccezione le spese per l'acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

TRACCIABILITA’ DEI PAGAMENTI: ricevuta bancomat/carte di credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA. In mancanza di tale documentazione si può ricorrere all'annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.Fanno eccezione le spese per l'acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Casa

- Contratto di locazione, per le persone che vivono in affitto

- Quietanza di versamento degli interessi per mutui casa, atto di acquisto, atto di mutuo

- Fatture pagate al notaio per l'atto di acquisto e la stipula del mutuo stesso

- Fattura pagata ad agenzie immobiliari per l'acquisto della prima casa

- Tutta la documentazione per la detrazione per il bonus facciate e le ristrutturazioni edilizie: fatture, bonifici, concessioni, autorizzazioni, comunicazioni inizio lavori

- Tutta la documentazione per spese di risparmio energetico, fatture, bonifici e la ricevuta dell'invio della comunicazione all'ENEA

- Per gli interventi che rientrano nel Superbonus, 110% puoi consultare qui l’elenco dettagliato

- Bonus mobili per arredo immobili ristrutturati (le spese sostenute devono essere state effettuate tra il 1 gennaio 2021 e il 31 dicembre 2022): documentazione che attesti l'avvio delle opere di ristrutturazione, fatture relative alle spese sostenute per l'arredo con l'indicazione della natura, qualità e quantità dei beni e servizi acquisiti; ricevute dei bonifici bancari o postali relativi al pagamento delle fatture, ricevute di avvenuta transazione per i pagamenti mediante carte di credito o di debito, documentazione di addebito sul conto corrente

- Acquisto abitazione principale in leasing: contratto di leasing, certificazione rilasciata dalla società di leasing attestante ammontare dei canoni pagati, cutocertificazione nella quale si dichiara di aver adibito l'immobile ad abitazione principale entro un anno dalla consegna

Figli

- Ricevute o quietanze di versamento di contributi per iscrizione ragazzi ad attività sportive dilettantistiche (palestra, piscina...)

- Contratti di locazione pagati per studenti universitari fuori sede o convitti, attestato di frequenza al corso di laurea

- Rette pagate per l'asilo nido

- Spese di istruzione per la frequenza di:

- scuole materne, elementari, medie inferiori e superiori (tasse, contributi, mensa)

- corsi di istruzione universitaria presso università statali e non statali, tenuti presso università o istituti pubblici o privati, italiani o stranieri

Ex coniuge

- Assegni periodici versati o percepiti dall'ex coniuge

- Sentenza di separazione

- Codice fiscale dell'ex coniuge

Assicurazione e previdenza

- Contratto stipulato e quietanza di versamento assicurazione: vita, infortuni, rischio di non autosufficienza nel compimento degli atti della vita quotidiana a tutela delle persone con disabilità grave, rischio di eventi calamitosi su unità immobiliari ad uso abitativo, anche nel caso in cui l’assicurazione sia stipulata contestualmente alla cessione del credito d’imposta relativo agli interventi sisma bonus al 110% ad un’impresa di assicurazione

- Contributi versati per assicurazione obbligatoria INAIL contro gli infortuni domestici (assicurazione casalinghe)

- Ricevute versamento contributi previdenziali obbligatori o facoltativi

- Quietanza di versamento a Fondi di previdenza complementare

Spese mediche

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022. Rivolgiti a Noi.

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022. Rivolgiti a Noi.

- Parcelle per visite mediche generiche o specialistiche

- Scontrini della farmacia (ticket, farmaci da banco, medicinali, omeopatia)

- Spese odontoiatriche o oculistiche (occhiali, lenti a contatto e liquidi)

- Documentazione attestante la marcatura CE per i dispositivi medici (inclusi occhiali da vista)

- Ticket ospedalieri/sanitari o per esami di laboratorio

- Ricevute per interventi chirurgici, degenze e ricoveri

- Ricevute per acquisto protesi sanitarie

- Ricevute per spese sanitarie sostenute all'estero

- Spese per soggetti con diagnosi di disturbo specifico dell'apprendimento (DSA)

- Spese sanitarie per portatori di handicap (mezzi necessari all'accompagnamento, deambulazione, sollevamento o sussidi informatici)

- Spese per veicoli per i portatori di handicap (autoveicoli o motoveicoli)

- Documentazione comprovante il costo per la badante

- Spese veterinarie

Erogazioni liberali

- Documentazione/ricevute versamenti effettuati a favore di: Onlus, Ong, OdV e Aps, Istituzioni religiose, TRUST e Fondi Speciali, Partiti politici, Istituti scolastici, beni culturali pubblici (Art bonus), impianti sportivi pubblici (Sport bonus) etc.

Altro

- Ricevute versamenti contributivi all'INPS per lavoratori domestici

- Spese per l'acquisto di cani guida

- Tasse consortili

- Spese funebri

- Abbonamento trasporto pubblico

- Sostituzione gruppo elettrogeno di emergenza

- Bonus acqua potabile

Chi può presentarlo

Possono utilizzare il Modello 730 i contribuenti che sono:

- pensionati o lavoratori dipendenti (compresi coloro per i quali il reddito è determinato sulla base della retribuzione convenzionale);

- soggetti che percepiscono indennità sostitutive di reddito di lavoro dipendente (quali il trattamento di integrazione salariale, l’indennità di mobilità, ecc.);

- soci di cooperative di produzione e lavoro, di servizi, agricole e di prima trasformazione dei prodotti agricoli e di piccola pesca;

- sacerdoti della Chiesa cattolica;

- giudici costituzionali, parlamentari nazionali e altri titolari di cariche pubbliche elettive (consiglieri regionali, provinciali, comunali, ecc.);

- soggetti impegnati in lavori socialmente utili. I lavoratori con contratto di lavoro a tempo determinato per un periodo inferiore all’anno possono presentare il Mod. 730:

- al sostituto d’imposta se il rapporto di lavoro è in essere almeno nel periodo di consegna del modello per la liquidazione delle imposte;

- ad un centro di assistenza fiscale per lavoratori dipendenti (Caf-dipendenti) o ad un professionista abilitato se il rapporto di lavoro è in essere almeno nel periodo di consegna del modello per la liquidazione delle imposte e si è a conoscenza dei dati del sostituto che dovrà effettuare il conguaglio.

Possono utilizzare il Mod. 730, presentandolo ad un Caf-dipendenti o ad un professionista abilitato, i soggetti che nell’anno di imposta posseggono soltanto redditi assimilati a quelli di lavoro dipendente di cui all’art. 50, comma 1, lett. c-bis), del Tuir – definiti redditi di collaborazione coordinata e continuativa – almeno nel periodo di consegna del modello per la liquidazione delle imposte e conoscono i dati del sostituto che dovrà effettuare il conguaglio.

I soggetti che devono presentare la dichiarazione per conto delle persone incapaci, compresi i minori, possono utilizzare il Mod.730, se per questi contribuenti ricorrono le condizioni sopra indicate.

Il modello 730 può essere utilizzato per dichiarare le seguenti tipologie di reddito:

- redditi di lavoro dipendente;

- redditi assimilati a quelli di lavoro dipendente;

- redditi dei terreni e dei fabbricati;

- redditi di capitale;

- redditi di lavoro autonomo per i quali non è richiesta la partita IVA;

- alcuni dei redditi diversi;

- alcuni dei redditi assoggettabili a tassazione separata.

Non possono utilizzare il 730 e devono presentare il Modello Redditi, i contribuenti che nell’anno di imposta hanno posseduto:

- redditi d’impresa, anche in forma di partecipazione;

- redditi di lavoro autonomo per i quali è richiesta la partita IVA;

- redditi “diversi” non compresi tra quelli indicati nel quadro D, rigo D4 (ad es. proventi derivanti dalla cessione totale o parziale di aziende, proventi derivanti dall’affitto e dalla concessione in usufrutto di aziende).

Non possono, inoltre, utilizzare il Modello 730 730 i contribuenti che:

- devono presentare anche una delle seguenti dichiarazioni: Iva, Irap, sostituti d’imposta modelli 770 ordinario e semplificato (ad es.,imprenditori agricoli non esonerati dall’obbligo di presentare la dichiarazione Iva, venditori “porta a porta”);

- non sono residenti in Italia nell’anno in corso e/o precedente;

- devono presentare la dichiarazione per conto dei contribuenti deceduti;

- nell’anno di imposta percepiscono redditi di lavoro dipendente erogati esclusivamente da datori di lavoro non obbligati ad effettuare le ritenute d’acconto (ad es. collaboratori familiari e altri addetti alla casa);

- nell’anno di imposta hanno realizzato plusvalenze derivanti dalla cessione di partecipazioni qualificate.

Chi è esonerato

La presentazione della dichiarazione dei redditi non sempre è obbligatoria, l'obbligo viene meno nei casi in cui non ci siano imposte da versare o siano state già interamente e correttamente trattenute dal sostituto d'imposta oppure perché le imposte non sono dovute in origine (nel caso di redditi esenti, come le pensioni di invalidità).Anche in caso di esonero però può essere presentata per dichiarare eventuali spese sostenute o fruire di detrazioni o per chiedere rimborsi relativi a crediti o eccedenze di versamento che derivano dalle dichiarazioni degli anni precedenti o da acconti.

In generale, i contribuenti esonerati sono quelli che hanno esclusivamente redditi da abitazione principale o altri fabbricati non locati (quelli esenti imu), da lavoro dipendente e da pensione corrisposti da un unico sostituto d'imposta, redditi soggetti ad imposta sostituiva (es interessi sui Bot) con esclusione però della cedolare secca o redditi soggetti a ritenuta alla fonte (interessi cui conti correnti).

Ma attenzione: la dichiarazione deve comunque essere presentata se le addizionali all'Irpef non sono state trattenute o sono state trattenute in misura inferiore a quella dovuta.

In particolare chi lavora come colf/badante e può aver diritto al bonus Irpef di 80 euro mensili che verrà riconosciuto presentando la dichiarazione.

Chi nell'anno precedente ha percepito l'indennità di disoccupazione, fa bene a verificare la corretta applicazione delle detrazioni applicate.

Sempre in caso di disoccupazione, chi nell'anno precedenete ha percepito sia lo stipendio che l'indennità, avrà due CU (Certificazione unica, ex modello CUD): una del datore di lavoro e una dell'Inps e in questo caso è obbligatorio presentare la dichiarazione dei redditi, ma anche chi ha percepito solo la disoccupazione, può presentare il modello 730 indicando l'Inps come sostituto d'imposta che effettuerà il conguaglio, ottenendo prima eventuali rimborsi e verificando con i nostri operatori la corretta applicazione delle detrazioni applicate dall'Inps.

L'esonero dipende dalla tipologia di reddito e da un limite massimo di reddito percepito nell'anno precendente. per chiarezza, riportiamo la guida al 730:

In caso di errore

In caso di errore

Se si riscontrano errori di compilazione o di calcolo, è possibile rivolgersi a chi ha prestato l'assistenza per correggerli. In questo caso è necessario compilare il modello 730 rettificativo.

Quando il modello è stato compilato in modo corretto, ma il contribuente si è accorto di aver dimenticato di indicare degli oneri deducibili o detraibili, c'è la possibilità di:

- presentare entro il 25 ottobre un modello 730 integrativo. Il modello 730 integrativo deve essere presentato a un intermediario (Caf, professionista), anche se il modello precedente era stato presentato al datore di lavoro o all'ente pensionistico

- presentare, in alternativa, un Modello Redditi entro il termine di presentazione della dichiarazione dei redditi relativa al periodo d'imposta successivo.

Se, invece, il contribuente si è accorto di aver dimenticato di dichiarare dei redditi oppure ha indicato oneri deducibili o detraibili in misura superiore a quella spettante, deve presentare obbligatoriamente un Modello Redditi e pagare direttamente le somme dovute, compresa la differenza rispetto all'importo del credito risultante dal modello 730, che verrà comunque rimborsato dal sostituto d'imposta.

In ogni caso, se ti sei accorto di un errore sulla tua dichiarazione, contatta la sede OMINIAMULTISERVIZI che ti ha assistito per la presentazione.

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022.

Quest’anno con il prelievo della tua dichiarazione precompilata il Caf ti aiuta a recuperare il massimo della detrazione per le spese sanitarie sostenute nel 2022.  TRACCIABILITA’ DEI PAGAMENTI: ricevuta bancomat/carte di credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA. In mancanza di tale documentazione si può ricorrere all'annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.Fanno eccezione le spese per l'acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

TRACCIABILITA’ DEI PAGAMENTI: ricevuta bancomat/carte di credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA. In mancanza di tale documentazione si può ricorrere all'annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.Fanno eccezione le spese per l'acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Social Bonus

Per le erogazioni liberarli effettuate nel 2022 a vantaggio di enti del Terzo Settore impegnati in progetti di recupero su beni mobili/immobili pubblici o confiscati alla criminalità organizzata, viene applicato un credito d’imposta nella misura del 65 o 50 per cento dell’erogazione (a seconda di chi sia il donante, se persona fisica o ente no profit).